RWA 再發現:傳統資產於區塊鏈上的新生

轉載原文標題《RWA的再發現——傳統資產的鏈上新生》

引言

自2024年以來,Real-World Assets(RWA)已重新成為加密市場的重點話題之一。從穩定幣到美國國債,乃至股票與非標準資產的試點,現實資產的鏈上化已從驗證期邁入擴展期。這股動能不僅反映技術日益成熟,更代表全球監管環境趨於明朗、傳統金融積極擁抱區塊鏈基礎設施。RWA熱潮的到來是多重因素交織的結果:

- 宏觀背景:全球利率維持高檔,機構資本重新評量鏈上收益工具;

- 政策演進:美歐等主要監管體逐步建立「受監管代幣化資產」架構,項目方合規空間持續拓展。

- 技術升級:鏈上結算、KYC模組、機構錢包及權限管理等核心基礎設施漸趨完善。

- DeFi融合:RWA不只是鏈外資產的「包裝」,而是鏈上金融體系的活躍組成,兼備流動性、組合性與可編程性。

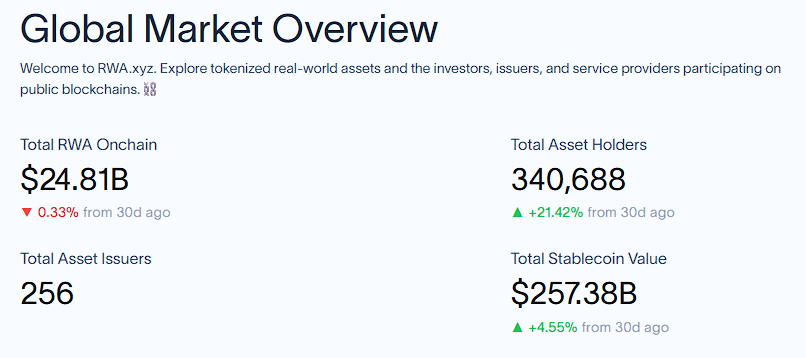

根據2025年8月數據,全球RWA鏈上資產總規模(不含穩定幣)已超過250億美元,穩定幣市值高達2500億美元。RWA已被視為推動Web3與Web2金融融合的核心介面,也是鏈上金融走向主流應用的關鍵領域。

1. 現實資產代幣化:動因與完成路徑

1.1 Why RWA?現實資產為什麼要「上鏈」?

傳統金融體系以中心化登記機構及多層中介為主軸,架構中存有結構性低效,成為資產流動與金融普惠的最大障礙:

- 流動性受限:像不動產、私募股權、長期債券等資產,面臨高額投資門檻(如百萬元起投)、持有週期冗長(數年至數十年)、流通管道有限,導致大量資本被「鎖定」,難以靈活配置。

- 結算與託管流程繁複:資產發行、交易、清算仰賴券商、結算所、託管銀行等多重中介,流程繁瑣且耗時(如跨境債券結算需3-5天),不僅推高手續費,也增加操作風險與延誤機率。

- 數據不透明:資產估值仰賴零散線下資料(如房產鑑價、企業財報),交易紀錄分散各機構系統,無法即時同步交叉驗證,導致定價遲滯、組合效率低落。

- 參與門檻過高:優質資產(如私募股權、高端藝術品)多只限機構或高淨值族群參與,普通投資人因資金規模或合規資格而被排除,加深金融市場不平等。

區塊鏈屬去中心化分布式帳本,透過「去中介化」重塑資產紀錄及交易邏輯,從技術層面破解傳統金融痛點。其核心優勢及現實資產代幣化的價值主要包括:

區塊鏈技術底層支撐

- 去中心化韌性:資產所有權紀錄由全網節點共同維護,不再依賴單一機構,降低資料竄改與系統崩潰等單點失誤風險,提升整體抗故障能力。

- 不可竄改與可追溯性:鏈上交易一旦確認即永久紀錄,並可透過時間戳回溯,提供不可竄改的「數位憑證」作為資產所有權流轉依據,降低欺詐與爭端。

代幣化帶來的具體價值

- 流動性創新:以「分散持有」機制將高價值資產拆分為小額代幣(如1,000萬美元的房產拆分為1,000個1萬美元代幣),結合全年無休的去中心化市場及自動做市商,大幅降低投資門檻、提升交易彈性。

- 流程自動化與去中介:智能合約自動執行資產發行、股息分配、到期兌付等流程,取代人工中介;預言機(Oracle)可接入線下數據(如房產估值、企業營收),讓保險理賠等複雜場景自動觸發,顯著降低營運成本。

- 合規與審計升級:鏈上內建KYC/AML規則,自動驗證投資人資格;所有交易資料即時上鏈,便於主管機關及審計方查核,預估能降低30%-50%合規成本。

- 原子結算與風險消除:以智能合約實現「資產與資金同步交割」的原子結算,徹底消除傳統交易「錢貨不同步」的對手風險,將結算時間由T+3縮短至秒級。

- 全球流通與DeFi協同:代幣化資產突破地域限制,可於全球區塊鏈網路無縫流通;同時能作為抵押品進入借貸、流動性挖礦等DeFi協議,實現「一資多用」,提升資本效率。

- 整體而言,RWA是對傳統金融的帕累托式優化,在技術革新基礎下,全面提升金融效率。

成功路徑驗證:穩定幣的經驗

穩定幣作為現實資產上鏈的「敲門磚」,已充分驗證區塊鏈技術連結鏈下價值與鏈上生態的可行性:

- 模式雛形:USDT、USDC等穩定幣以1:1錨定鏈下美元儲備,首度建立法幣資產到區塊鏈代幣的標準化映射,成為「現實資產上鏈」的首波實踐。

- 市場驗證:截至2025年8月,穩定幣市值已超過2,568億美元,居RWA市場主導地位,充分證明鏈下資產上鏈的規模化潛力。

- 啟示意義:穩定幣成功運作驗證「鏈下資產-鏈上代幣」映射的安全性、透明度與高效性,為更複雜的RWA(如不動產、債券)代幣化提供技術標準與合規範本。

區塊鏈技術讓現實資產擺脫傳統金融侷限,實現由「靜態持有」到「動態流通」、由「少數專屬」到「全民可及」的典範升級。

1.2 How to RWA?RWA的完成路徑與運作架構

RWA的本質是運用區塊鏈技術,將現實世界具價值的資產轉化為鏈上可編程數位憑證,構建「鏈下價值-鏈上流通」的閉環。其核心操作流程分為四大環節:

a) 鏈下資產識別與託管:

- 鏈下資產識別調查:需經第三方機構(律師事務所、會計師事務所、估價機構)驗證資產合法性、所有權及價值。例如不動產需核對權狀、租金收益權確認租賃合約,黃金經LBMA認證金庫存放及定期審計。應收帳款由核心企業確認債權真實性,並透過區塊鏈存證。

·託管模式分類與實務:

中心化託管

a. 優勢:合規度高,適合金融資產(如國債、公司債)。例如MakerDAO的債券由銀行託管,鏈上合約記錄抵押狀態,每季更新資料。

風險:託管機構可能挪用資產。2024年新加坡某房地產因產權變更未同步鏈上,導致NFT成為「無主資產」,凸顯中心化託管資訊滯後問題。

去中心化託管

技術實現:依賴DAO治理及智能合約自動執行收益分配。例如DeFi協議Goldfinch將貸款資產上鏈,智能合約管理還款及違約處置。

挑戰:缺乏法律支援,程式漏洞恐導致資產損失。一些項目嘗試結合零知識證明(ZKP)驗證權屬一致性,但尚未廣泛落地。

混合託管

平衡之道:鏈下資產由可信第三方保管,鏈上資料由節點驗證。例如華民數據RWA聯盟鏈節點體系,機構節點(銀行、信託)負責資產託管,監管節點(占30%)制訂合規標準,產業節點(如港口)提供物流資料。

案例:碳信用代幣化項目Toucan Protocol由環保組織託管,鏈上記錄交易與銷毀資訊,確保透明。

b) 法律架構建置:

以SPV(特殊目的載體)、信託契約等法律架構,讓鏈上代幣持有者具合法權益或收益權,同時建立鏈上代幣與現實司法體系可執行的法律橋樑,確保「代幣 = 權益憑證」。

因地區監管政策差異,法律架構設計大不相同:

- 美國:以「SPV隔離+證券合規」為主。通常在特拉華州註冊LLC作為SPV,持有底層資產(如美國國債、股權),代幣持有人藉由LLC股權比例間接享有資產權益。同時須依資產類型配合SEC監管——如代幣代表債券或股權,需符Reg D(合格投資人)或Reg S(非美國投資人)註冊豁免;如涉及收益權拆分,則以「票據代幣化」明確債權債務,避免被認定為「未註冊證券」。

- 歐洲:依MiCA(加密資產市場法規)架構,採「信託或歐盟認可SPV」為主。例如在盧森堡註冊SICAV成為SPV,持有資產並發行「資產參照代幣(ART)」,代幣掛鉤關係受智能合約條款及法律契約雙重約束。MiCA明定代幣發行方需揭露資產託管細節、權益分配規則並接受定期審計,保障鏈上代幣與鏈下權益法律綁定可跨歐盟執行。

c) 代幣化發行:

將上述鏈下資產鑄造成代幣(多採ERC-20),作為鏈上流通與組合的載體。

- 1:1全額映射:每枚代幣對應等值底層資產完整權益。例如Paxos Gold(PAXG),1枚代幣對應1盎司實體黃金,持有人可隨時贖回等量黃金,代幣價值與金價完全同步;美國國債代幣如$OUSG則1:1連動美國短期國債ETF份額,包含本金與利息完整權益。

- 部分權益映射:代幣只代表底層資產部分權益(如收益流、分紅權),不含完整所有權。例如房地產代幣化專案,可能發行「租金收益代幣」,持有人僅分得租金收入,無處分權;公司債代幣化則可發行「利息代幣」,僅對應利息收益,本金由原始持有人保留。此模式適合高價資產碎片拆分,降低投資門檻。

d) 鏈上整合與流通:

代幣進入DeFi生態後,可作為抵押借貸、做市、再質押及結構化資產設計工具,透過權限管理和鏈上KYC系統支持合規用戶參與。

鏈上KYC系統是合規流通核心工具,其邏輯為「身分驗證上鏈+權限動態管理」:

- 核心功能:智能合約串連第三方身分驗證服務(如Civic、KYC-Chain),用戶提交身份資料(護照、地址、資產證明等),審核通過後生成「鏈上KYC憑證」(儲存的是驗證結果哈希值,而非原始資料)。

- 權限控管:智能合約依KYC憑證限制交易權限——如僅開放「合格投資人」(資產逾100萬美元)參與私募信貸代幣交易;美國國債代幣則限非美國投資者(Reg S制度)只能於特定時段贖回。

- 隱私保護:運用零知識證明(ZK-proof)技術,在不揭露用戶個資前提下,僅向智能合約證明「用戶合乎資格」,兼顧合規與隱私。例如某用戶KYC憑證僅顯示「已通過歐盟反洗錢審查」,未揭示姓名或地址。

上述完整流程設計,讓RWA自「現實資產」轉化為「鏈上可編程資產」,既保留傳統資產價值基礎,亦賦予區塊鏈高效流通與組合特性。

2. 類型分類:RWA七大主流資產與美國國債敘事崛起

鏈下資產(Real World Assets,RWA)正加速向區塊鏈移轉,範圍涵蓋自傳統金融核心品項至實體經濟領域。無論是國債、企業債、股票等標準化金融工具,抑或不動產、黃金、原油等實體資產,再到私募股權、智慧財產權、供應鏈應收款等非標準化權益,幾乎所有具價值或權屬特性的現實資產皆正積極以代幣化方式接入區塊鏈。

2.1 RWA七大主流資產分類

目前RWA生態已形成穩定幣、代幣化美國國債、代幣化全球債券、代幣化私人信貸、代幣化商品、機構型另類基金、代幣化股票七大類型。截至2025年8月,鏈上RWA資產規模達25.22億美元,穩定幣與美國國債穩居主力,穩定幣市場高達256.82億美元,代幣化國債市值亦達6.8億美元。(資料來源:RWA.xyz | Analytics on Tokenized Real-World Assets)

2.1.1 Stablecoins – 穩定幣

- 穩定幣雖非標準「鏈下資產」,但其錨定機制多仰賴鏈下法幣或債券儲備,故在廣義RWA中佔最大份額。

- 代表資產:USDT、USDC、FDUSD、PYUSD、EURC

- 鏈上化動因:支付組合性、鏈上金融基礎設施、法幣結算替代

- 發展方向:KRW、JPY等本幣穩定幣加速探索,服務在地加密生態並降低美元依賴;銀行試行存款代幣化,提升交易效率及場景彈性;各國推進CBDC模擬(如香港「數碼港元」),累積技術與政策經驗。

2.1.2 U.S. Treasuries – 美國國債

- 美國國債已是最主流鏈上化資產,市值逾60%,為DeFi導入低風險收益基準。

- 代表協議:Ondo、Backed、OpenEden、Matrixdock、Swarm

鏈上化動因:

市場需求:Crypto-native收益衰退後,導入穩定、可組合的「無風險利率錨點」

- 技術推動:鏈上封裝、KYC白名單、跨鏈橋等基礎設施日漸完善

- 合規架構:以SPV、tokenized note、BVI fund等法律架構實現資產穿透與監管相容

典型產品架構:

$OUSG(Ondo):追蹤短期美國國債ETF,每日派息

2.1.3 Global Bonds – 全球債券

- 除美國國債外,歐洲、亞洲等區域國債及企業債亦開始tokenize

- 代表協議:Backed、Obligate、Swarm

- 鏈上化動因:擴展區域及幣種覆蓋,支援非美元穩定幣發行(如EURC),構建全球利率曲線

- 挑戰:跨境法律架構複雜,KYC標準不一

2.1.4 Private Credit – 私人信貸

- 串聯鏈下中小企業、小額貸款、不動產貸款、營運資金融資等真實收益資產

- 代表協議:Maple、Centrifuge、Goldfinch、Credix、Clearpool

- 鏈上化動因:鏈上資本導入真實收益來源、提升信貸透明度及組合性

典型架構:

SPV管理底層資產,DeFi提供資本流動性,投資人享鏈上利率

- Chainlink Proof of Reserve/Attestation強化資料可信度

- 主要矛盾:透明度vs隱私保護、收益vs風控品質

2.1.5. Commodities – 商品類資產

- 黃金、碳信用、能源等實體資產token化

- 代表協議:Tether Gold(XAUT)、Pax Gold(PAXG)、Toucan、KlimaDAO

- 鏈上化動因:讓鏈上投資人可參與商品投資,結合實體託管與鏈上交易

- 討論焦點:綠色金融、碳市場、永續發展場景

2.1.6 Institutional Funds – 機構型基金份額

- 私募股權、對沖基金、ETF等封閉式基金份額鏈上發行

- 代表協議:Securitize、ADDX、RedSwan、InvestX

- 鏈上化動因:提升流動性、降低入場門檻、擴展全球合格投資人

- 發展限制:合規壁壘高,僅限Reg D/Reg S投資人

2.1.7 Stocks – 股票

- 以token/合成形式映射鏈下股票資產

- 代表協議:Backed(xStock)、Securitize、Robinhood、Synthetix

- 鏈上化動因:支持交易策略、跨鏈套利、碎股投資

- 發展階段:仍以早期探索為主,合規路徑尚在發展中

七類RWA資產中,債券資產最易標準化。債券具備合約架構、兌付機制明確,無論美國國債、公司債、個人債,皆能高效上鏈。實體資產型態多元、確權流程繁瑣,相較債券標準化特性,鏈上映射更為確定順暢。債券收益率高度可預測,鏈上資金互動與鏈下收益轉化效率也遠優於其他資產,快速形成「鏈上-鏈下」價值閉環,切合RWA數位化、高效率的核心需求。

2.2 美國國債RWA成產業成長基石

美國國債RWA能快速成為鏈上資產化「流量入口」,不只是金融屬性突出,更因供需兩端同時切中了市場的核心缺口與剛性需求。關鍵原因如下:

供給端:結構安全且合規路徑清晰

- 美國國債基本無違約風險,全球信賴度最高的基礎資產

- ETF、票據市場二級市場成熟,流動性高

- 通證化法律架構穩定明確(如BVI基金+token包裝),較股權、信貸更可靠

需求端:Crypto-native收益枯竭下的首選

- 自2021年流動性高峰以來,DeFi收益模型陸續失效,市場進入「無收益」階段

- 投資人尋找鏈上可組合的真實收益資產,美國國債token成最自然選擇

- 「鏈上利率錨點」需求提升,LayerZero、EigenLayer、Pendle等利率協議興起推動

技術端:標準化封裝架構逐漸成熟

典型架構:

Tokenized Note:掛鉤ETF,每日結息

- Real-time redeemable Stablecoin:可隨時兌換,具組合彈性

- Oracle、審計、Proof of Reserve、ETF淨值追蹤等工具配備完善

合規端:相對易於穿透監管審查

- 多數美國國債協議採Reg D/Reg S架構,僅開放合格投資人參與

- 融資架構清晰,稅務、監管風險易控

- 適合機構參與,推動TradFi與DeFi融合

3. RWA發展與市場格局

Real-World Assets(RWA)正由敘事階段進入結構性成長,市場參與者、資產品項、技術架構與監管路徑皆已實質演化。本章將系統整理RWA市場最新進展與格局,包括資產發展趨勢、參與生態、地區監管與機構採納等面向。

3.1 市場進展與主要趨勢

現階段RWA展現強勁成長動能。2025年上半年全球鏈上RWA資產總值突破233億美元,較2024年初增幅近380%,成為加密領域第二大成長賽道。各大機構積極布局,如華爾街金融機構加速進場,Tether推出RWA代幣平台,Visa、貝萊德啟動代幣化專案,推動市場朝向規模化、規範化。RWA不同類型資產也在專屬領域持續競逐,美國國債憑穩定性、成熟體系持續領跑,私募信貸受高收益驅動積極拓展並完善風控,大宗商品代幣化應用加速,股權代幣化致力突破監管障礙。

美國國債市場(T-Bills):結構性利率成長主軸

- 截至2025年8月,鏈上美國國債市值突破680億美元,年增逾200%。此賽道已成穩定幣外RWA最大子類資產。

- 主流平台如Ondo、Superstate、Backed、Franklin Templeton已實現美國國債ETF/貨幣市場基金的鏈上分散式映射。

- 對機構而言,美國國債RWA是鏈上無風險收益率基礎設施;對DeFi協議而言,則成為穩定幣與DAO儲備的收益來源,構建「鏈上央行」模型。

- 合規、清算、法律架構成熟度高,是目前最具規模化潛力的RWA。

私募信貸(Private Credit):高報酬高風險並存

- Maple、Centrifuge、Goldfinch等協議以鏈上信用擴展,探索中小企業貸款、收益分成、消費金融等領域。

- 特色為收益率高(8–18%)、風控難度大,需仰賴鏈下盡調及資產託管。部分項目如TrueFi、Clearpool也正向機構服務轉型。

- Goldfinch、Centrifuge於2024年在非洲、亞洲推動新型信貸實驗,提升金融普惠。

大宗商品代幣化:黃金與能源資產鏈上映射

- 代表項目如Paxos Gold(PAXG)、Tether Gold(XAUT)、Meld、1GCX等以鏈上代幣映射貴金屬儲備。

- 黃金為商品代幣化首選,因儲備邏輯清晰、價值穩定,常用作穩定幣抵押資產。

- 能源類商品(如碳排放憑證、石油現貨)法規門檻高,目前仍在試驗階段。

股權代幣化:早期突破但受限於監管

- 鏈上股權代幣市值約3.62億美元,占比1.4%,以Exodus Movement(EXOD)為主(占83%)。

- 代表平台如Securitize、Plume、Backed、Swarm主攻美股、歐洲上市公司、初創企業等合規股權映射。

- 最大挑戰為二級交易合規與KYC管理,部分項目採許可鏈、白名單策略因應。

展望未來,RWA可望躍升為兆美元級市場。花旗銀行預估,幾乎所有有價資產皆可代幣化,至2030年私募資產代幣化規模上看4兆美元。貝萊德預測2030年RWA代幣化市場規模可達16兆美元(包含私有鏈),佔全球資管市場1%至10%。技術層面隨著智能合約優化、跨鏈技術進展,將提升資產上鏈效率與安全性,降低運營成本。物聯網即時收集資產資料、AI優化估值模型、零知識證明強化隱私保護,皆成RWA技術支柱。應用場景也持續擴展,碳資產、數據資產、智慧財產權等新興領域加速代幣化。全球政策方面,若各國完善監管、統一標準,將極大促進RWA全球流通與發展。RWA將成連接傳統經濟與Web3的核心橋梁,深刻改變全球資產配置格局。

3.2 生態結構與參與者格局

3.2.1 鏈上協議參與分布

| 公鏈生態 | 主流項目 | 特色 |

|---|---|---|

| Ethereum | Ondo、Superstate、Franklin、Plume | 主流機構集中,合規路徑完整,穩定幣與基金生態最成熟 |

| Stellar | Franklin Templeton FOBXX | 以機構託管透明化、支付與發行效率高 |

| Solana | Maple、Zeebu、Clearpool | 低交易成本適合高頻信貸,但安全性及設施尚不完善 |

| Polygon | Centrifuge、Goldfinch | 支援鏈下資產映射及DAO信用治理,成本低、擴展性強 |

| Avalanche / Cosmos | Backed、WisdomTree | 探索多鏈互通與基金治理合規,更多屬於試驗性部署 |

趨勢觀察:Ethereum生態仍為RWA資產主陣地,尤其適用於基金與債券等高合規資產;信貸類RWA開始向低成本、高吞吐量區塊鏈轉移。

| 地區 | 監管態度 | 代表政策 | 關鍵影響 |

|---|---|---|---|

| 美國 | 強監管、多元路徑 | SEC/CFTC合規審查+Reg D/S/CF制度 | 大型機構偏好Reg D模式,如Securitize與BlackRock |

| 歐盟 | 開放、統一 | MiCA落地(2024) | 明確區分電子貨幣代幣及資產參照代幣,有利合規機構運作 |

| 新加坡 | 高度友善 | MAS沙盒+RMO執照 | 支援RWA產品試點、多幣種結算,Circle、Zoniqx已進駐 |

| 香港 | 逐步開放 | SFC VASP機制+虛擬資產ETF政策 | 支援合規代幣化基金上市,推動TradFi–Web3融合 |

| 迪拜(VARA) | 最積極 | 多層執照制度+專案沙盒 | 成為中東RWA創新樞紐,吸引Plume、Matrixdock等部署 |

亞洲多地(新加坡、香港、迪拜)在RWA監管設計與創新推動領先,逐漸成為資金與專案聚集中心。

3.2.3 機構參與現況分析

機構參與RWA由「觀察試點」加速進入「實質部署」。市場主力機構包括:

| 類型 | 機構名稱 | 參與路徑 |

|---|---|---|

| 資產管理巨頭 | BlackRock、Franklin Templeton、WisdomTree | 發行鏈上基金、貨幣市場產品;以Ethereum/Stellar推出穩定收益工具 |

| 券商/發行平台 | Securitize、Tokeny、Zoniqx | 支援合規股票/債券/基金發行,串連傳統證券帳號與鏈上持倉 |

| 加密原生協議 | Ondo、Maple、Goldfinch、Centrifuge | 建構RWA原生結構,服務DAO、Treasuries、DeFi生態 |

| 交易平台/合成協議 | Backed、Swarm、Superstate | 提供Tokenized asset二級流動性,探索LP權益組合與合規交易機制 |

機構角色逐漸多元化,由「發行者」延伸至「結算服務商」、「託管平台」及「二級交易撮合者」,RWA將成Web3與TradFi正面連接的橋樑。

4. 典型專案解析

以下聚焦美國國債、私募信貸、大宗商品、股權賽道,精選具代表性RWA專案,解析其代幣模型、投資人結構、產品機制與收益邏輯:

4.1 美國國債賽道:Ondo Finance

Ondo Finance專注將傳統金融資產代幣化,尤其美國國債,致力為加密市場引入低風險收益資產,讓投資人獲取穩定且具組合性的收益來源。平台以合規方式創建傳統金融與DeFi橋樑,令美國國債能以代幣形式於鏈上流通。

• 代幣模型:發行ERC-20代幣,錨定鏈下美國國債ETF(如$OUSG對應短期美國國債ETF),1:1映射底層資產價值,每日自動結算利息。

• 投資人結構:機構(家族辦公室、資管公司)及合格投資人為主,經Reg D/S合規路徑入場,零售用戶則可透過DeFi間接參與。

產品機制:採鏈上基金架構,SPV(特殊目的載體)持有美國國債,智能合約管理申購、贖回與利息分配,可串接Aave、Compound等鏈上抵押借貸協議。

• 收益邏輯:

• 底層資產收益:$OUSG等代幣基礎收益來自美國國債利息收入,以低風險、利息穩定為特徵。扣除平台管理費(如0.15%-0.3%)後,收益分配給代幣持有人。

• DeFi生態收益:$OUSG等代幣可於DeFi生態內產生額外收益,例如用作抵押借貸、流動性挖礦,或參與流動性池賺取交易手續費。

4.2 私募信貸賽道:Maple Finance

Maple Finance聚焦機構級鏈上借貸及RWA投資,多鏈運作於Ethereum、Solana、Base,服務對象包括對沖基金、DAO、加密交易公司等。平台簡化傳統金融流程,推出低抵押借貸、代幣化美國國債及應收帳款池,2025年6月AUM突破24億美元,成為機構入場趨勢下的代表性私募信貸平台。

代幣模型:

核心代幣:SYRUP(ERC-20),總供應量1.18億枚,流通量約1.11億枚,賣壓低。

核心功能:

質押機制:SYRUP持有人可質押代幣成「風險分擔者」,貸款違約時優先補償損失,若無違約則分享平台獎勵(如手續費分成)。

- 價值捕捉:平台每筆借貸收取0.5%-2%手續費,其中20%用於回購SYRUP並分配質押者,支撐代幣價值。

- 投資人結構:機構資金方(對沖基金、加密VC)投入大額資金,DeFi資金庫(如Alameda Research)補充流動性,借款人則須經KYC、信用評等盡調。

- 產品機制:採去中心化信貸池,智能合約自動匹配借款(如SME營運資金、礦企貸款)與資金供給,還款、違約清算由Chainlink預言機驗證。

收益邏輯:

基礎收益:放貸人提供流動性獲得借款利息,收益與產品風險相關(High Yield因投高風險資產,收益率高於Blue Chip)。

- 平台分潤:SYRUP質押者享有平台手續費分成,同時承擔違約補償責任。

- 生態協同:機構借款人能快速取得低成本流動性,用於交易、套利等業務,驅動平台借貸需求成長,形成「借款-放貸-收益分配」閉環。

4.3 大宗商品賽道:Paxos Gold($PAXG)

Paxos Gold為合規金融科技公司Paxos發行的黃金代幣化產品,運用區塊鏈實現實體黃金鏈上流通與高效管理。其關鍵價值在於結合黃金保值特性與區塊鏈可編程性,投資人無須承擔實體存放、運送成本,可參與黃金投資並支援24小時全球交易及DeFi協同。

代幣模型:

核心代幣:$PAXG(ERC-20),每枚對應1盎司LBMA認證標準黃金,由Brink’s等全球頂級託管機構保管。

- 發行與銷毀:申購$PAXG時,Paxos同步增持等量實體黃金;贖回時銷毀代幣並釋放對應黃金,確保鏈上代幣與鏈下黃金儲備完全一致。

- 投資人結構:零售投資人(透過交易所、加密錢包申購)、機構(配置黃金敞口的資管)、DeFi協議(用作穩定幣抵押品)。

- 產品機制:智能合約連結託管機構黃金儲備證明(Chainlink PoR驗證),支援隨時贖回實體黃金(有最低額度及手續費),亦可於Uniswap等DEX自由交易。

- 收益邏輯:黃金本身價值增值(抗通膨)+鏈上交易/抵押流動性收益(如質押$PAXG生產$DAI再DeFi挖礦);Paxos收取贖回手續費、託管費及交易服務費,形成可持續營運循環。

4.4 股權賽道:xStocks(Backed Finance美股代幣化平台)

xStocks由瑞士金融科技公司Backed Finance推出,透過Solana鏈將特斯拉(TSLAx)等美股轉化為可交易代幣,目標破除股市時區與流動性障礙,同步融合DeFi,讓股票資產可編程。截至2025年7月,代幣已登陸Bybit、Kraken等交易所及Raydium等DEX,成為股權代幣化領域全天候交易與鏈上複用代表。

代幣模型:

核心代幣:以Solana SPL標準發行(如$TSLAx對應特斯拉股票),1:1錨定鏈下股票,由Backed聯合合規機構(美國Alpaca Securities、瑞士InCore Bank等)託管真實股票。

- 價格機制:Chainlink預言機即時同步美股價格,市場休市時以收盤價參考,由鏈上供需自主決定價格,具預測市場屬性。

- 投資人結構:無嚴格合格投資人限制(需通過KYC),涵蓋個人投資人(Bybit、Kraken、Solana錢包申購)、小型資管公司(配置碎股美股敞口)。

產品機制:

發行與託管:Backed先購標的股票,由合規券商、銀行託管,1:1比例於Solana鏈上鑄造;贖回時銷毀代幣並釋放股票,儲備透明(Proof of Reserve機制)。

- 權益處理:不支援投票權與股東會參與,股息以空投代幣方式分配——公司分紅後,Backed按持股比例向持幣人增發同量代幣,傳遞經濟利益。

- 鏈上流通:全天候交易,不受股市時區限制,可於CEX(Bybit、Kraken)及DEX(Raydium、Jupiter)流通,具跨鏈潛力。

- 收益邏輯:股票增值與股息收益+鏈上交易流動性溢價(碎股、全天市場);Backed收取發行費、託管費及交易通道費,涵蓋合規與技術成本。

4.5 RWA基礎設施賽道:Plume Network

Plume Network為專注現實世界資產(RWA)的全方位區塊鏈平台,架構傳統金融與加密領域橋樑,高效將多元資產上鏈並融合DeFi生態,解決RWA專案資產上鏈時遇到的合規、流動性及用戶體驗痛點。

代幣模型:

核心代幣:$PLUME(ERC-20),總供應量100億枚,59%用於社群激勵及生態建設,具手續費支付、治理投票、質押分潤、生態結算等功能。

- 激勵模式:用戶於平台配置RWA資產(如不動產代幣、信貸憑證),除基本年化10-20%收益外,還能獲得$PLUME獎勵,獎勵比例與持有週期、質押額度掛鉤,提升生態黏著度。

- 投資人結構:機構端有Brevan Howard Digital、Haun Ventures等主流資本投資,推動資產上鏈試點,零售及加密原生用戶透過Passport錢包參與,追求「傳統資產+加密收益」組合,重視合規、跨鏈機會。

產品機制:

資產分類管理:涵蓋收藏品(球鞋、卡牌、手錶、酒、藝術品)、另類資產(私募信貸、不動產、綠能專案)、金融工具(股票、公司債)等多種資產,滿足不同風險與投資需求。

技術工具套件:

Arc:代幣發行系統,協助資產以NFT、代幣或組合形式靈活上鏈,提升流動性。

- Nexus:RWA專屬預言機,確保鏈上與鏈下資料同步,支援交易與收益分配。

- Passport:聚合資產管理工具,整合多種代幣標準及DeFi組合性之智能錢包,讓用戶便捷參與資產操作及DeFi。

- SkyLink:跨鏈橋,鏡像YieldToken,讓用戶無須許可即可取得機構級RWA收益,突破鏈間阻隔。

- 合規保障:依各地合作夥伴、靈活切換執照,滿足監管要求,並支援ERC3643去中心化身分系統ONCHAINID,僅合格用戶可持有代幣,維持合規性。

收益邏輯:

用戶收益:參與平台不同資產項目可獲得本身收益(如綠能項目穩定收益),質押$PLUME分潤交易手續費,同時可透過市場波動取得資本利得。例如於收藏品資產類別,可掃貨、質押借貸及資產合成交易,捕捉價格波動收益。

- 平台收益:Plume收取發行費用、交易手續費及機構服務費等支撐營運,同時生態繁榮帶動$PLUME需求與價值提升。

5. 挑戰與思考

RWA爆發式成長並非一路順遂,關鍵在於「傳統資產邏輯」與「區塊鏈去中心化哲學」的協調。以下以五大面向直指核心矛盾,揭示無法迴避的「結構性難題」:

5.1 法律與監管:規則適配的動態平衡

- 監管套利雙面刃:現有RWA專案普遍採「離岸註冊+在岸營運」(如BVI公司發行、美國用戶參與),表面符合Reg D/S架構,實則埋下「管轄權衝突」風險。歐盟MiCA將美國國債代幣視為「資產參照代幣」,美國SEC則可能認定為「證券」,跨區交易涉及糾紛時,投資人恐面臨「求助無門」窘境。

- 權屬界定灰色地帶:SPV架構聲稱「代幣=權益憑證」,但鏈上代幣轉讓與實體資產過戶法律接軌仍無標準。若某房產代幣持有人因債務糾紛遭提告,法院是否可直接凍結對應鏈上代幣?全球尚無司法判例,這類「法律斷層」極可能使RWA淪為「自證合規的數位白條」。

5.2 估值與透明度:資料可信邊界

- 資料操控風險:Chainlink等預言機雖稱去中心化,但所抓取鏈下資料(如公司債評級、不動產估值)仍依賴標普、仲量聯行等中心化組織。若某私募信貸協議與評級機構合謀竄改違約率,鏈上智能合約將依據虛假資訊清算,導致「數位背書下的系統性欺詐」。

- 動態估值時效性與精確度間存取捨:標準化資產(如美國國債)可高頻更新精準定價,但非標資產(如私募股權)估值週期長,代幣價格可能落後真實資產價值,出現「錯配」而引發套利或清算風險。

5.3 流動性與組合性:生態協同的現實侷限

- RWA代幣流動性出現分層:美國國債、黃金等標準化資產市接受度高,DEX及CEX均有一定深度;私募信貸、股權等非標資產二級交易仍偏清淡,仰賴協議內贖回機制,與「提升流動性」的初衷存在落差。

- 跨鏈及跨生態組合性面臨技術與信任雙重挑戰:跨鏈橋、Layer2方案僅部分解決資產流通問題,跨鏈託管、手續費及安全風險可能削弱RWA與DeFi生態協同效益。若美國國債代幣需跨鏈質押借貸,中間信任成本恐抵消鏈上組合收益。

5.4 風控體系落地:線上線下風險傳導

- 鏈上風控難全面涵蓋鏈下風險:智能合約雖能以抵押率、清算門檻管理鏈上風險,但遇到企業違約或資產毀損等實際狀況,多只能被動因應,難主動介入處理,易形成「風控斷層」。

- 系統性風險交叉傳導需關注:RWA與傳統金融市場高度連動(如美國國債受利率政策影響),DeFi槓桿機制易放大連動。傳統市場波動時,RWA代幣價格是否會因質押借貸等機制引發鏈上流動性危機,仍需長期驗證。

5.5 技術基礎設施與信任橋樑:去中心化的漸進路

- 現有區塊鏈效能尚難滿足RWA規模需求:以太坊等公鏈吞吐量、Gas費問題導致大資金難以自由參與,Layer2及新公鏈雖提升效能,但生態成熟度及安全性仍待機構驗證。

- 信任機制暫屬混合型:雖強調「去中心化」,但運作上仍仰賴託管機構(如黃金倉儲方、債券託管銀行)、審計(如儲備驗證)等中心化角色,「技術去中心+信任中心」是現階段常態,最終是否演變為「區塊鏈賦能傳統金融」尚有待觀察。

RWA的發展本質是一場跨架構融合實驗,挑戰來自技術落地限制與金融邏輯、技術哲學的深層磨合。這類難題需業界、監管與技術共同進化,未來型態仍需持續市場檢驗。

聲明:

- 本文轉載自 [TechFlow],原文標題《RWA的再發現——傳統資產的鏈上新生》,著作權歸原作者 [ kleinlabs X Aquarius ] 所有,如對轉載有疑義,請聯絡 Gate Learn團隊 ),團隊將依流程盡快處理。

- 免責聲明:本文所述觀點及內容僅代表作者個人意見,不構成任何投資建議。

- 本文其他語言版本由Gate Learn團隊翻譯,除非註明Gate,不得複製、轉載或抄襲經翻譯文章。

相關文章

使用 RWA 收益重塑 Web3 社區獎勵模型

真實世界資產 - 所有資產都將鏈上移動

分析潛在的RWA專案和未來的挑戰

Creditcoin(CTC美元):一個分散的RWA信用金融系統

加密敘事是什麼?2025年熱門敘事盤點(更新版)